これは以前、インデックス投資について投稿した情報の続きです。

以前の投稿はこちら(年金不足解決 つみたてNISAの最適解はこれだ!)

https://minkara.carview.co.jp/userid/687338/blog/44356048/

退職金など、ある程度まとまった余剰金がある場合、

一括投資をするとリターンを最大化出来ます。(^ω^)

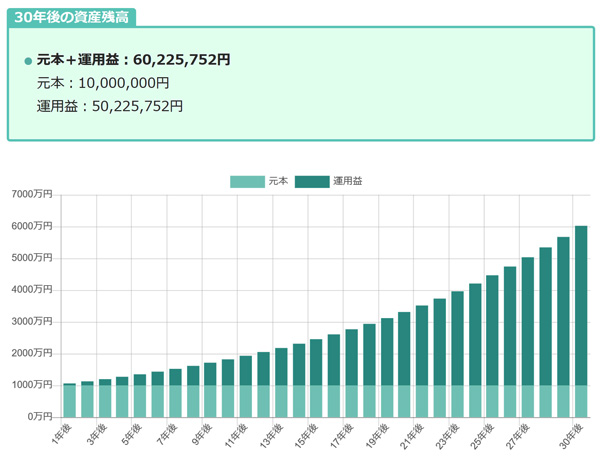

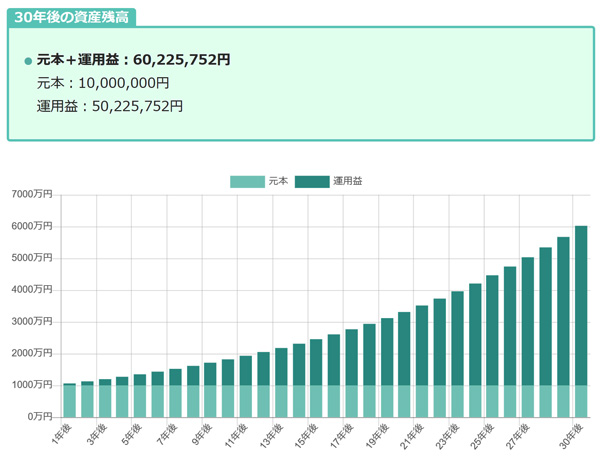

例として、S&P500の今までの平均リターン6%で計算すると、

1000万円を一括投入して30年間そのまま何もせず放置すると、

計算上6000万円まで増えます!(゜▽゜)

つみたてシータさんのサイト「積立投資の複利計算シミュレーション」より

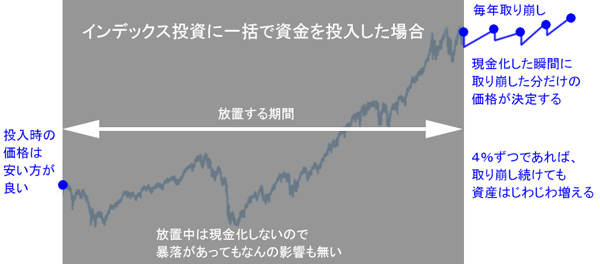

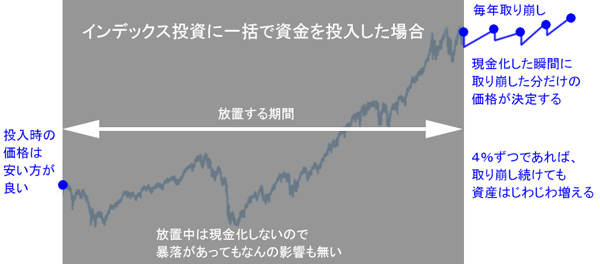

預けている投資信託は、いつでも簡単に現金化出来ますが、

価格は上下しているので一定ではなく、現金化した時に価格が決まります。

実際に銀行にお金が振り込まれるのは5~8日後ぐらいで、

感覚的にはいつでも解約できる定期預金に近く、

1円単位で自由に解約できますので、お金が必要になったら

その分を切り崩して自由に現金化して構いません。

将来の老後資金のために余剰資金で投資する人も多いと思いますが、

「値段が決まるのは将来現金化した瞬間である」

と言うことはしっかり覚えておく必要があります。

ですから、長年放置している最中に株価が暴落して半分になっても、

反対に瀑上がりして大きくプラスになっても、なんの影響も無いのです。

分かりやすく図にするとこんな感じ。

絶対にやってはいけないのはただ一つ!

大きくマイナスになっている時に、怖くなってすべて解約してしまうことです。

これをやるとマイナスになった部分の大金が一瞬で消えます。

本当は大きくマイナス表示を見たら、自分自身の不安に打ち勝って

「大バーゲンのチャンス到来!」と資金を追加するのが正解なんです。(^-^;)

自分は大きくマイナスになっていたら追加購入すると決めています。

特に、投資初期はまだ資産がほとんど増えていないので、

証券口座が頻繁にマイナス表示になりますが、ビックリしないでください。

今までのS&P500の実績では、

10年ぐらい経つと2倍近く増えるのでマイナス表示はほとんど見なくなり、

15年以後にマイナスになることは完全に無くなります。(元本割れ確率がゼロになる)

将来資産を取り崩す場合でも、

一気に全部現金化してしまうのではなく、

毎年増えた分だけを生活資金の足しにしていけば、

資産をまったく減らすこと無く永遠にお金を生み出すことが出来ます。

実際に余剰金を一括投資する場合でも、

お金を入れた直後に大暴落が来たら精神的に辛いので、

3年ぐらいに分けて月々一定額を分割投資することをおすすめします。

もし分割投資している3年間の間に大暴落があったら物凄くラッキーなので、

その時は1週間ぐらいに分割して大バーゲン価格になっている時に

残りを全部投資するのが良いと思います。

ちなみに、コロナ暴落の第二波は近いかもしれません。

兆候がありますので・・・。(^-^;)

もちろん投資ですから、行う場合は自己責任でお願いします。

Youtubeにはインデックス投資に関する解説動画が沢山ありますので、

見てみると良いと思います。(^ω^)

https://youtu.be/ipdz7hR728Q